Actualidad

La inminente crisis de OpenAI

Mientras el público se deslumbra con las capacidades de la Inteligencia Artificial, el mercado financiero está ignorando una asimetría de costos que podría redefinir la industria. La realidad es cruda: OpenAI está operando bajo una estructura de costos insostenible, mientras que Google ha construido una fortaleza económica casi impenetrable.

1. La Guerra de los Márgenes: El "Impuesto" de Microsoft y NVIDIA La diferencia fundamental entre los dos gigantes no es el algoritmo, sino la infraestructura.

El lastre de OpenAI: Por cada dólar que factura, la compañía quema aproximadamente 3,30 dólares. ¿La razón? OpenAI es un rehén de la cadena de suministro. Paga márgenes del 75% a NVIDIA por el hardware y, acto seguido, paga el sobrecoste (markup) de Azure (Microsoft) por el alojamiento en la nube. Con un gasto proyectado de $66B frente a ingresos de $20B, la rentabilidad es un espejismo.

La ventaja vertical de Google: Google juega en otra liga. Al diseñar sus propios chips (TPUs) y poseer sus centros de datos, su margen de proveedores es cero. Su única preocupación real es el coste energético y la depreciación. Esto le otorga una ventaja competitiva de costos de entre el 30% y el 44% de forma permanente.

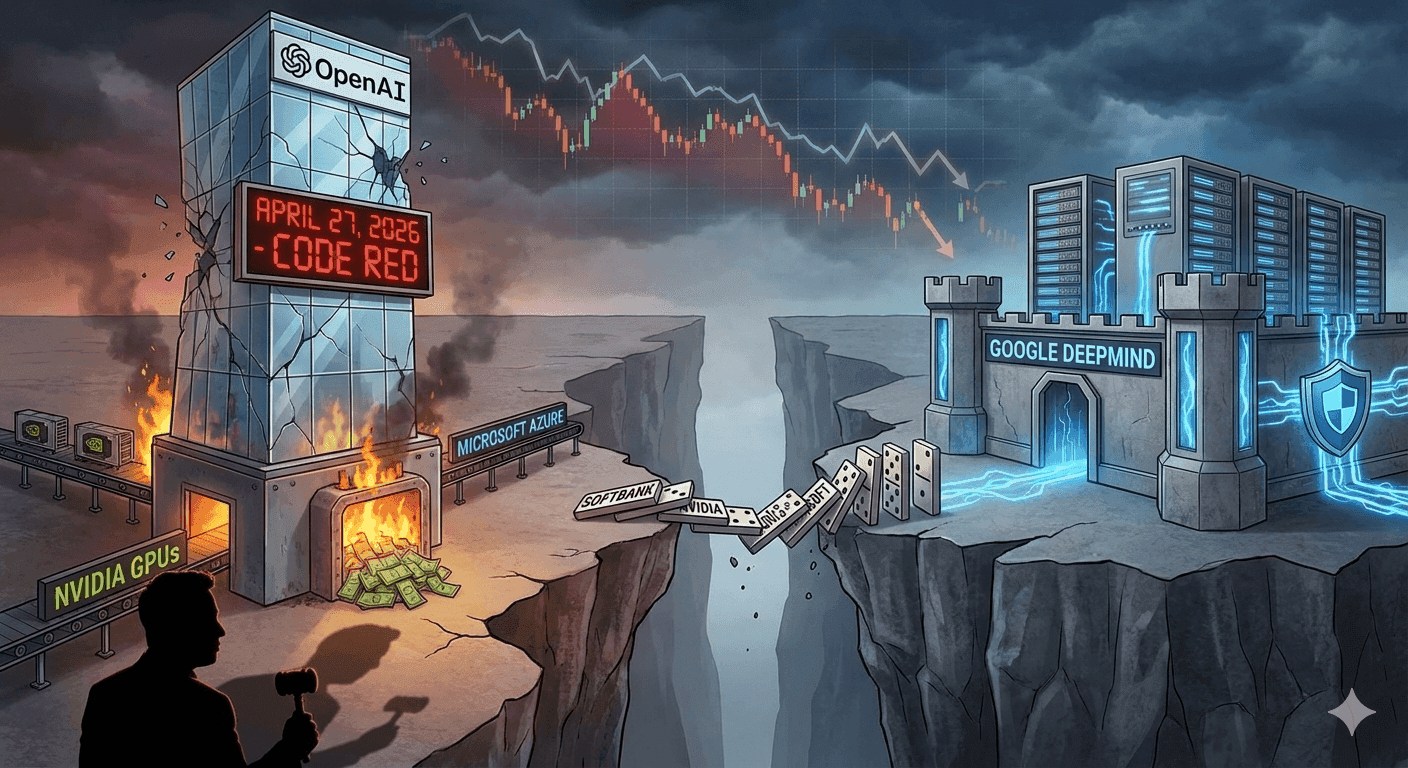

2. Señales de Alerta: El "Código Rojo" en San Francisco Los datos de noviembre de 2025 y enero de 2026 ya muestran las grietas en el muro de OpenAI:

Fuga de usuarios y talento: Mientras el tráfico de ChatGPT en EE. UU. se desplomó un 35%, Gemini de Google alcanzó los 650 millones de usuarios (un crecimiento del 62% en apenas cinco meses). A esto se suma la renuncia de los cuatro autores originales del paper de GPT.

Monetización desesperada: La reciente decisión de incluir anuncios en ChatGPT y la declaración de "Código Rojo" por parte de Sam Altman sugieren que la quema de efectivo ha llegado a un punto crítico.

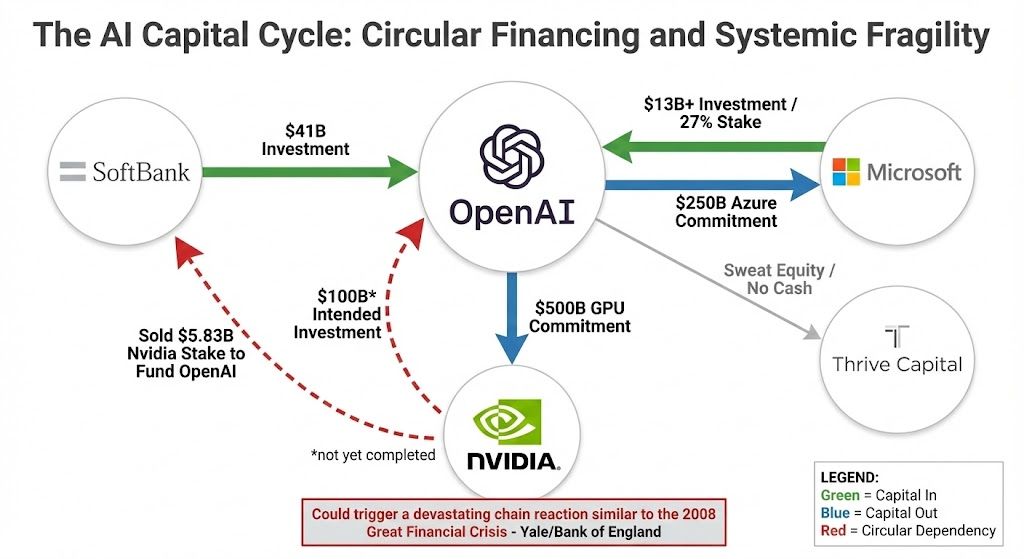

3. Riesgo Sistémico: ¿El "Momento Lehman" de la IA? Lo más preocupante no es solo el balance de OpenAI, sino el bucle de retroalimentación financiera que se ha creado, similar a la arquitectura de deuda de 2008:

Financiación Circular: SoftBank liquidó casi $6B en NVIDIA para inyectar $41B en OpenAI. A su vez, NVIDIA planea invertir $100B en OpenAI para que esta se comprometa a comprarle $500B en chips. Por su parte, la valoración de Microsoft depende de que OpenAI gaste $250B en sus propios servicios de Azure.

El cliente financia al proveedor, quien a su vez financia al cliente. Investigadores de Yale ya advierten que este esquema podría desencadenar una reacción en cadena devastadora si el flujo de efectivo se detiene.

4. El Catalizador: 27 de abril de 2026 El ecosistema de la IA tiene una fecha de caducidad para su actual euforia: el inicio del juicio Musk contra OpenAI.

El riesgo legal: Con reclamaciones de daños de hasta $134.000 millones y una reserva de efectivo de solo $64.000 millones, OpenAI se enfrenta a la insolvencia técnica si el jurado falla en su contra. El juez ya ha señalado que existe "evidencia masiva" de fraude en la gestión de la organización.

Conclusión: La historia de la tecnología se repite. Google está utilizando la misma estrategia de integración vertical que Microsoft usó para asfixiar a Netscape en los 90. En esta partida de ajedrez financiero, OpenAI tiene las piezas más brillantes, pero Google es el dueño del tablero.